Spitzenergebnis ohne Megadeals

- Written by Mag. Bernd Affenzeller

- font size decrease font size increase font size

Foto: iStock

Foto: iStock

Nach dem Rekordjahr 2017 wurde auch 2018 bei Immo-bilientransaktionen richtig viel Geld umgesetzt. Die großen Megadeals sind zwar ausgeblieben, dafür gewinnen Wohn-immobilien auch bei Investoren an Bedeutung.

Auch 2018 wurde in Österreich richtig viel Geld in Immobilien investiert. Das Rekordjahr 2017, als zwischen 4,7 und 4,8 Milliarden Euro in Betongold geflossen sind, bleibt zwar unerreichbar, mit einem Transaktionensvolumen von rund vier Milliarden Euro landet das abgelaufene Jahr aber auf Platz zwei der ewigen Bestenliste. Allerdings wäre auch noch deutlich mehr drinnen gewesen, hätte es genügend Objekte am Markt gegeben. »Das Ergebnis zu Jahresende 2018 hätte ähnlich aussehen können wie im Jahr davor, allerdings hat das eingeschränkte Angebot an passenden Produkten für internationale institutionelle Investoren das Investmentvolumen gebremst«, so Georg Fichtinger, Head of Investment Properties beim Immobilienexperten CBRE. Die durchschnittliche Transaktionsgröße lag 2018 in Österreich bei 37 Millionen, 2017 waren es noch 45 Millionen Euro.

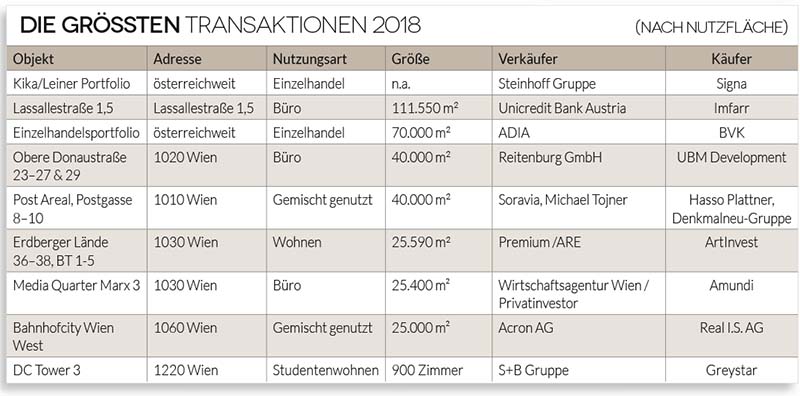

Bei acht Transaktionen im Jahr 2018 war das Volumen größer als 100 Millionen Euro, im Jahr 2017 waren es noch zwölf Transaktionen. Zudem fehlte laut Immobiliendienstleister die »Megatransaktion mit deutlich über 200 Millionen Euro völlig«. Einzige Ausnahme war der Verkauf des KIKA/Leiner-Portfolios an Signa. Eine Konsequenz der fehlenden Großtransaktionen ist, dass sich auch sehr finanzstarke Investoren im mittleren Segment engagieren. »Viele Investoren bevorzugen zwar großvolumige Objekte aus Gründen der Transaktions- und Kosteneffizienz, aber im Hinblick auf die zukünftige Fungibilität investiert der Großteil der Kaufinteressenten gerne auch in Immobilien im Bereich zwischen 30 und 100 Millionen Euro«, erklärt EHL-Investmentchef Franz Pöltl. Während 2017 noch zwei Drittel aller Transaktionen von internationalen Investoren abgewickelt wurden, waren es 2018 mit 45 Prozent nicht einmal mehr die Hälfte. »Auch diese Entwicklung ist auf das eingeschränkte Angebot an großvolumigen Investmentoptionen zurückzuführen«, erklärt Fichtinger.

Beliebte Wohnbauimmobilien

Die Immobilienspezialisten von CBRE und EHL sind sich bei der Einschätzung des heimischen Marktes in den meisten Punkten einig. Gröbere Meinungsverschiedenheiten gibt es allerdings in der Frage der beliebtesten Assetklassen. Zwar sehen beide Wohnimmobilien auf dem Vormarsch, wo die Assetklasse 2018 schlussendlich gelandet ist, ist aber umstritten. CBRE sieht die Wohnimmobilien mit einem Anteil von 30 % des Transaktionsvolumen bereits ex aequo mit Büroimmobilien auf dem ersten Platz, gefolgt von Einzelhandelsimmobilien mit 29 %.

Auch EHL attestiert den Wohnimmobilien einen starken Zuwachs, sieht die Assetklasse allerdings erst bei 20 % des Transaktionsvolumen. Bei den Büro- und Einzelhandelsimmobilien gibt es keine Differenzen. Dass Wohnimmobilien auch in Zuunft eine große Rolle spielen werden, scheint unstrittig. Denn während es in den traditionellen Assetklassen Büro und Einzelhandel kaum Objekte gibt, boomt der Wohnungsneubau. »Aufgrund dieses Trends sowie bedingt durch die sehr gute Performance von Wohnimmobilien und den positiven demografischen Rahmendaten verlagert sich die Investmentaktivität stark auf das Wohnsegment«, erklärt Pöltl. Das prognostizierte Bevölkerungswachstum sowie die weiter fortschreitende Urbanisierung zeichne für eine langfristig stabile Entwicklung, die besonders sicherheitsorientierte Käufer anspreche, ein äußerst nachhaltiges Investmentszenario.

Seitenblick: Immobilien in Europa

Auf gesamteuropäischer Ebene waren die Immobilien-Investmentaktivitäten 2018 laut CBRE auf Rekordkurs. Die bisherige Rekordmarke von 313 Milliarden Euro sollte im abgelaufenen Jahr geknackt worden sein. Auch 2019 sollen sich die Investmentmärkte in Europa weiter gut entwickeln, allerdings werden sie unter dem Niveau des Jahres 2018 liegen. Dies ist auf eine beginnende Änderung der Währungspolitik durch die europäische Zentralbank zurückzuführen, aber auch auf eine gewisse Vorsicht aus geopolitischen Gründen. In manchen Ländern – wie auch Österreich – ist der Rückgang auch darauf zurückzuführen, dass es an attraktiven Investmentangeboten aufgrund der hohen Investmentniveaus und –aktivitäten in den letzten Jahren mangelt.

Alternative Finanzierung

Für große Immobilienentwickler ist es relativ einfach, an Fremdkapital zu kommen. Kleinere Player sind mit den Anforderungen der Kapitalmarktfinanzierung aber oftmals überfordert. Sie müssen bei der Kapitalbeschaffung deutlich kreativer sein.

Die klassische Kapitalmarktfinanzierung ist heute vor allem für große Immobilienentwickler attraktiv. Sie können sich für verhältnismäßig wenig Zinsen viel Fremdkapital organisieren. Kleinere Entwickler mit einem Transaktionsvolumen unter 100 Mio. Euro sehen sich hingegen mit horrenden Kosten für die Transaktion sowie dem daraus resultierenden finanziellen und operativen Aufwand des Being Public konfrontiert. Sie sind mit Finanzierungsformen wie Mezzaninefinanzierungen, Forward Deals oder der Entwicklung eigener Fondsstrukturen besser beraten. Zu diesem Schluss kommt eine aktuelle Analyse des Wiener Unternehmensberaters Advicum Consulting.

Kleinere Entwickler profitieren etwa von Portalen wie Zinsland oder Exporo, die semi-institutionellen und privaten Anlegern neue Möglichkeiten bieten, sich in Form von kurz- bis mittelfristigen Mezzaninefinanzierungen und sogar Inhaberschuldverschreibungen an Immobilienprojekten und Portfolien zu beteiligen, heißt es in der Analyse. »Sie füllen damit jene Lücke aus, die Banken und Mittelstandsbörsen hinterlassen haben«, erklärt Martin Keitel, Financial Advisor bei Advicum.

Eine weitere attraktive Option der mittelständischen Projektfinanzierung sind für Keitel »Forward Deals«. Findet sich frühzeitig ein Investor als Käufer des Projektes, kann der Developer damit eine sehr günstige Fremdkapitalfinanzierung realisieren. Der Analyst gibt aber auch zu bedenken, dass ein Forward Deal eine Anpassung des Entwicklers an die Bedürfnisse des Investors verlangt. »Erfahrungsgemäß unterschätzen viele Entwickler den damit verbundenen Aufwand für die eigene Organisation. Die Annahmen in den Projektkalkulationen müssen fundiert sein. Zu sagen: ›Ich hab das im Gefühl‹ oder Ähnliches ist einem Investor nicht zumutbar«, betont Keitel.

Und schließlich kann es auch attraktiv sein, eigene Fondsstrukturen zu entwickeln und Investoren eine Beteiligung daran anzubieten – sofern ein Projektentwickler über den Aufbau eines eigenen Bestandes nachdenkt. »Ein Fondsvehikel zur Entwicklung eines Bestandes sollte erst dann initiiert werden, wenn genügend attraktive Assets zur Verfügung stehen, also Bestandsobjekte mit attraktiven Renditen«, so Keitel. »Ein Fonds als Resterampe für Projekte, die am Markt nicht verkauft wurden, wird kaum funktionieren. Investoren erwarten echte Cashflows, vom ersten Tag an.«